电子说

中国磷酸铁锂(LFP)产能扩张非常迅速,和其前驱体磷酸铁(FP)的产能扩张极为类似。2021年至2023年,磷酸铁锂的价格变化也反应出供需和产能扩张的情况。

一、磷酸铁锂(LFP)的市场变化

磷酸铁锂(LFP)产业市场发展的冷暖状况如何?新能源赛道竞争激烈,磷酸铁锂(LFP)产能扩张的速度高于下游和终端的扩张速度。磷酸铁锂(LFP)供应增速过快,势必影响供需格局,如下通过价格来看市场的变化情况。

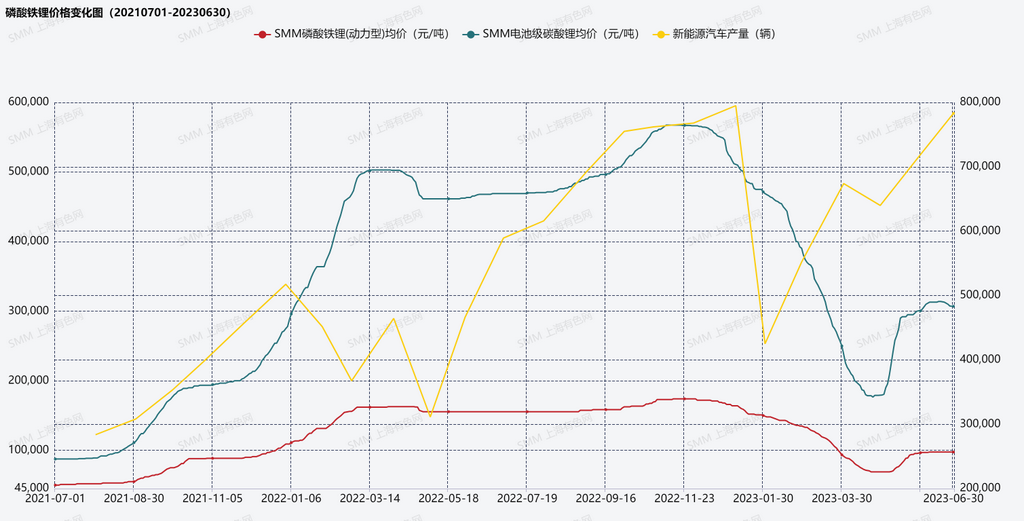

图1:磷酸铁锂价格变化图(对比磷酸锂的价格和新能源汽车产量)

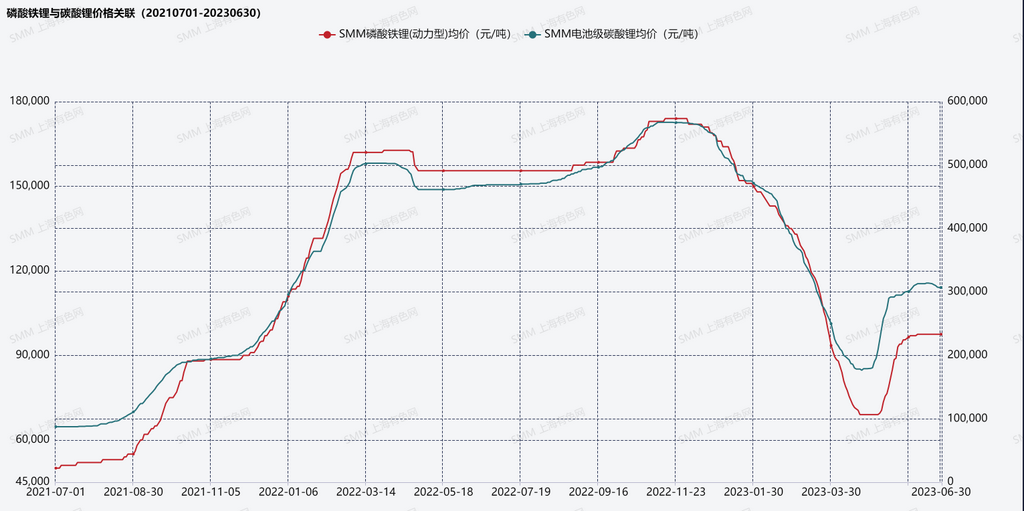

磷酸铁锂(LFP)与碳酸锂的价格紧密关联,而且极大地受到碳酸锂价格的影响。磷酸铁锂行业结算方式以SMM电碳(电池级碳酸锂)M月均价*单耗*折扣系数+磷酸铁价格+加工费(加工费包括还原剂如葡萄糖PEG蔗糖等、生产费用和利润等),因碳酸锂价格波动较大时,磷酸铁锂(LFP)价格也波动较大。

在磷酸铁锂(LFP)的制造成本中,在单耗方面,碳酸锂0.25,磷酸铁0.96。因碳酸锂的价格较高,虽然单耗0.25,但在成本上仍然占比最大。以碳酸锂30万元/吨的价格为例,在加工费为2.2万时,碳酸锂成本占比高达77%。当碳酸锂价格每波动1万元时,影响磷酸铁锂(LFP)价格0.25万元左右。

图2:磷酸铁锂与碳酸锂价格关联

在2021年下半年到2022年1季度期间,下游汽车需求带动,磷酸铁锂(LFP)价格随着碳酸锂价格的急剧攀升而上行,至16万元/吨。2022年1季度至4季度,跟随碳酸锂的价格变化,磷酸铁锂(LFP)价格在16万价位上波动。

2023年,进入后疫情时代,各行各业期望满怀。但随着新能源汽车车补的退坡,磷酸铁锂(LFP)价格发生了巨大的变化。磷酸锂的价格以跳水级的速度一路下行至2023年2季度的18万元/吨,后止跌反弹至30万吨/吨,维稳。磷酸铁锂(LFP)价格从16万元/吨,在百天内以百米速度下行至7万,腰斩后触底,后随碳酸锂反弹至9.7万附近趋稳。动力端的回暖和储能端的发力对价格的支撑较大。光伏强制配储给予储能电池和磷酸铁锂行业极大的发展动力,许多企业把业务重心朝储能端转移,以寻求更佳的利润增长点。

2023年上半年,新能源赛道的冷暖如何,磷酸铁锂(LFP)企业有着最为切实的感知。2023年上半年,通过几家上市公司的半年财报看,需求带动较慢,利润受到了原料碳酸锂价格波动大的影响。目前公布的半年财报中,磷酸铁锂(LFP)生产企业如德方纳米、龙蟠科技(锂源母公司)和丰元股份的利润情况和原因解释,都有提到碳酸锂的价格波动。

1、德方纳米(独特工艺一体化磷酸铁锂代表):预计2023年半年度实现归属于上市公司股东的净利润-10.4亿元至–11.7亿元,比上年同期下降181.25%–191.40%。

【亏损原因】:2023年上半年,德方纳米产品销售收入及销量均实现同比增长,但在今年1-4月份,受主要原材料锂盐的价格大幅下跌及下游需求放缓影响,公司产品销售价格随着锂盐的价格的下跌而下降。德方公司此前积累的较高价位的原材料库存消化,叠加下游需求减少的背景下德方的开工率下滑,设备稼动率不足,导致德方生产成本较高。

2、龙蟠科技(锂源母公司):预计2023年半年度实现归属于上市公司股东的净利润-6.3亿元至-7.6亿元。

【亏损原因】:2023年半年度,龙蟠科技受原材料碳酸锂价格大幅下跌及锂电池产业链处于去库存状态等因素影响,成本费用占比增加,导致公司2023年半年度业绩预计亏损。

3、丰元股份:预计2023年半年度实现归属于上市公司股东的净利润-0.93亿元至-1.23亿元。

【亏损原因】:将1.5亿价值的不合格品做了减值。正极材料销量虽然同比上升但不及预期。丰元公司的正极材料新增产能多处于试生产和爬坡期,规模效应未得到充分体现;加上上游原材料价格波动较大,导致公司产品毛利率大幅下降。费用方面,丰元新建投入导致各项费用支出较上年同期大幅增加。

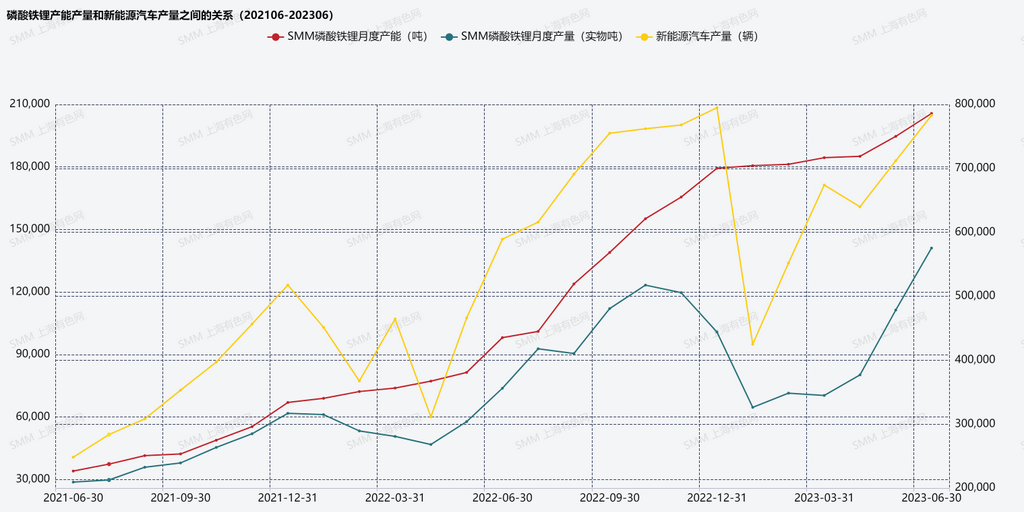

二、磷酸铁锂(LFP)的供需和产能产量变化

新能源产业是代表了一个国家地区的科技发展水平的重要依据,在这个产业里,新能源汽车、光伏、储能、新能源材料和新能源技术都在快速的迭代发展中。新能源汽车的产销量增加,带动原材料产量增加,价格上升。磷酸铁锂(LFP)6月产能20.6万吨,折合到年度产能247万吨,同比增长110%。

磷酸铁锂的产能:2022年6月118万吨,2023年6月247万吨,同比增长110%。产量:2022年1-6月34万吨,2023年1-6月54万吨,同比增长57%。

新能源汽车产量:2022年1-6月累计265万辆,2023年1-6月累计379万辆,同比增长43%。

图3:磷酸铁锂产能产量和新能源汽车产量之间的关系(202106-202306)

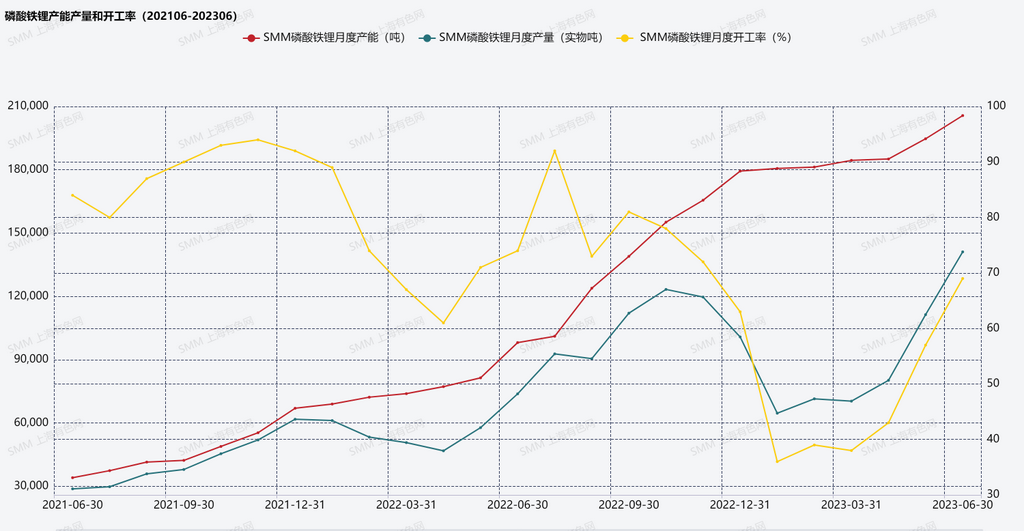

磷酸铁锂产能较大,开工率参差不齐,头部企业开工率较高,头部企业重点供TOP20的电芯客户。在产品应用上,磷酸铁锂在动力型和储能型电池上都有增速,储能型增速较快。磷酸铁锂企业有意愿将重心向增速较快的储能上倾斜,尤其是大储方向。

图4:202106-202306磷酸铁锂产能、产量和开工率

三、结论和展望

磷酸铁锂总供应量大。

在动力稳步发展和储能快速发展时,磷酸铁锂(LFP)的产能和产量有快速拉升,供应量增速大于需求量增速。下半年有更多的项目投放,总供应量持续增加,势必让供需的博弈加剧。

磷酸铁锂受原料影响大。

磷酸铁锂价格方面,磷酸铁锂(LFP)价格因其受到碳酸锂价格的影响,企业对磷酸锂的关注程度较高。不少企业开始布局或者已经形成有量产的碳酸锂产品,从原料端把控生产成本,保障碳酸铁锂(LFP)的利润率。

磷酸铁锂产品性能方面,由于磷酸铁锂(LFP)前驱体极大的影响到磷酸铁锂产品的性能和质量,将原料供应线打通、形成磷酸铁和磷酸铁锂一体化生产格局,这是头部企业已经完成或部分完成、其他企业陆续跟进的行业发展途径。

磷酸铁锂(LFP)在当前国内供需状态下,升级战略格局,将产品线打通、绑定头部客户、在储能端发力,并投资海外。

赛道上限时的速度比拼。

磷酸铁锂(LFP)行业在看向更远的未来,在赛道上比拼谁的速度更快、发展更准和投资更准。毕竟,磷酸铁锂(LFP)稳定健康发展影响着现在及未来的动力电池和储能电池的质量,进而影响到新能源汽车和储能领域的发展。新能源汽车市场稳步发展,储能市场逐渐发力,在新能源行业,磷酸铁锂(LFP)市场格局也在这个大环境中不断的优化与迭代。大家的目光看向5年后甚至10年后的市场和需求,急流中,负重前行。

在负重前行中,我们也看到磷酸锰铁锂(LMFP)在不远处招手……

- end -

审核编辑 黄宇

全部0条评论

快来发表一下你的评论吧 !