根据MarketsandMarkets数据显示,全球半导体热电器件市场规模,预计将从2021年的5.93亿美元增长至2026年的8.72亿美元,复合增长率为8.0%。根据Global Info Research数据显示,预计2030年全球半导体制冷片产值达到10.87亿美元,2024-2030年期间年复合增长率CAGR为7.8%。

2022年,中国半导体制冷片(TEC)市场规模为11.39亿元。其中电子电器领域需求规模为3.73亿元;通信领域规模为1.75亿元;医疗领域规模为1.24亿元;汽车领域规模为0.86亿元;工业领域规模为2.69亿元;航天军工及其他领域规模为1.12亿元。

随着消费需求持续升级,以及5G、电动车等领域的蓬勃发展,热电器件、热电系统、热电整机等的市场需求存在较大的增长空间。

01 壁垒高筑,技术持续突破

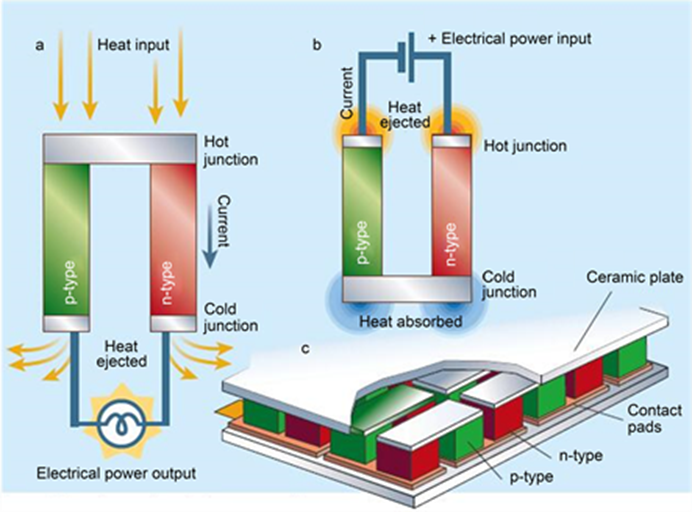

半导体热电技术主要包括半导体热电制冷技术和温差发电技术两个应用方向,分别利用半导体材料的帕尔贴效应(Peltier effect)和塞贝克效应(Seebeck effect),实现了电能和热能之间的相互转换,是一种环保型制冷技术和绿色能源技术。

1834年,法国人J.A.C Peltier发现,两种不同的金属构成闭合回路,当回路中存在直流电流时,两个接头之间会产生温差,这就是帕尔帖效应,帕尔帖效应可以视为塞贝克效应(温差使两种金属的结合处产生电势)的反效应。通常将塞贝克效应称为热电第一效应,帕尔帖效应称作热电第二效应,汤姆逊效应(存在温度梯度的均匀导体中通有电流时,导体中除了产生和电阻有关的焦耳热以外,还要吸收或放出热量)则称作热电第三效应。

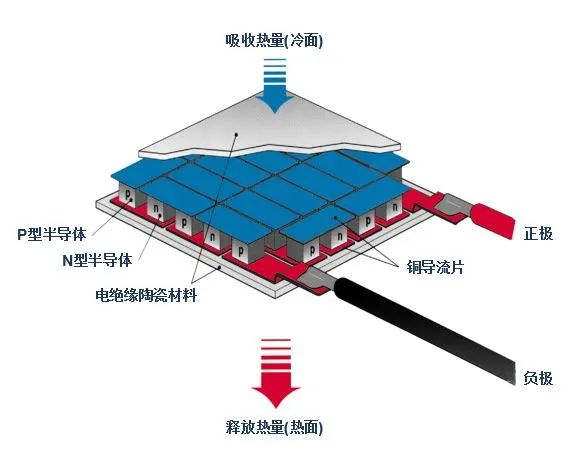

半导体制冷片的工作原理是基于帕尔帖效应。当电子从低能量的P型材料流向高能量的N型材料时,电子会从低能级向高能级跳跃,这时表现为电子需要吸热,从而在这个节点处形成冷面(制冷片的冷面);相反当电子从高能量的N型材料流向低能量的P型材料时,电子会从高能级向低能级跳跃,这时表现为电子需要放热,从而在这个节点处形成热面(制冷片的热面)。

目前,普遍商业化的半导体制冷片以碲化铋基为主(碲化铋为基材,做不同的掺杂形成P级和N级),帕尔帖效应更明显,相应的制冷效率更高。

半导体制冷片是一种没有运动部件的器件,其是由PN型热电材料组成的电路(一般为串联电路),但因为所使用的材料的热膨胀系数不同,所以在温度变化时,器件会产生内应力;特别是在温度变化速率(如需要冷热循环)很大时,产生的内应力会很大,这时就需要选择高可靠性器件。

半导体热电技术解决方案及应用产品的开发,依赖于材料制备、器件制备、系统集成这三大底层技术的综合运用、共同突破,并通过合理的热管理方案予以应用。

目前,行业公认的衡量半导体制冷器件性能和功效的主要指标包括反映器件集成度水平的外形尺寸和晶粒对数、反映器件制冷性能水平的最大温差(ΔTmax,℃)和最大制冷量(Qcmax,W)。除了上述指标外,可靠性标准也是衡量半导体热电器件技术水平的重要指标。

半导体制冷行业的产品解决方案准入壁垒高,综合性能的提高有赖于包括技术壁垒、规模壁垒、认证壁垒、客户壁垒等突破。

技术壁垒如热电材料性能优值系数 ZT的提高、热电器件及系统结构的设计和优化、热电系统综合热阻的降低等因素。

理想的热电材料应具有较大的塞贝克系数、高的电导率和低的热导率,但这些特性往往彼此关联、相互耦合,因此要获得较高的热电优值ZT ( ZT=S2σT/k )需要从多方面进行综合考虑,合理优化。

目前,Bi2Te3是室温下最佳的热电材料之一。P型Bi2Te3已经取得较大进展,温度420 K时其ZT值能够达到1.96,在320~500 K范围内也能达到1.77的平均值,N型Bi2Te3的ZT值也可以达到1.2左右。

提高电导率可通过元素掺杂、晶界散射和内部缺陷的调节来获得;塞贝克系数的提升可通过材料的能带简并、能带收敛,以及引入纳米结构或异质结的电子能量过滤;此外,利用点缺陷、纳米尺度颗粒弥散或微结构及塑性位错等方法来有效降低晶格热导率。

规模效应明显,热电器件的生产需要达到一定规模后,才能使自动化设备投入的经济效益超过人力投入,从而提高生产工艺水平,降低生产成本,形成规模优势。

认证周期长,对于热电系统和热电整机应用产品来说,各国在质量、环保、能效等新供应商进入周期长。

开拓新客户需要时间,在半导体热电产业中,热电器件和热电系统应用范围较广,各应用领域中客户都需要与供应商经过长期沟通合作和技术迭代,才能符合其使用需求;热电整机应用产品往往需要供应商与客户经过联合开发、供货、售后等长期磨合后,才能成为其合格供应商,一旦确定后通常不会轻易变更。

此外,新的应用领域和客户群体不断出现,只有掌握了核心技术和相关产业链,能够提供完整技术解决方案的企业才能不断发掘潜在客户,实现产品的顺利升级迭代,保证客户的持续性和稳定性。

02 需求升级,替代空间广阔

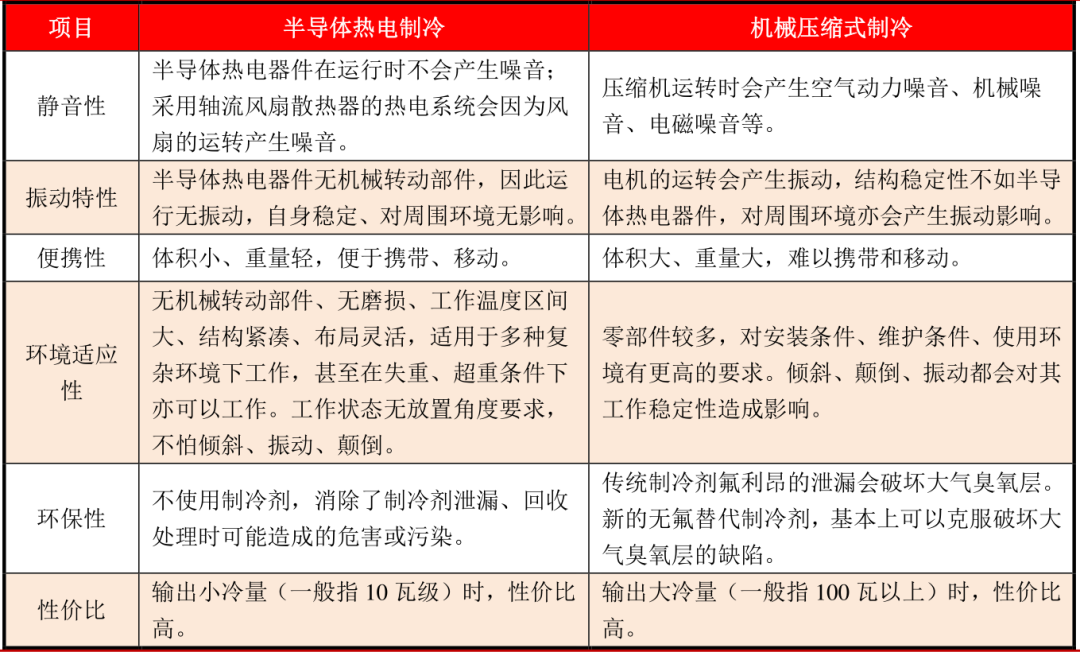

半导体制冷技术集中于小空间精确制冷,其具有体小量轻、快速制冷、精确控温、静音、便携等特点,并凭借不可替代的灵活性、多样性、可靠性等优势,已经广泛应用于消费电子、光通信、医疗器械、家用电器、汽车、航空航天、激光器、红外热像仪等诸多领域。

医疗领域,半导体制冷主要应用于PCR分析仪、生化分析仪、医用储藏室、便携式胰岛素盒、放射治疗仪、心血管医学影像、磁共振成像、CT扫描、PET扫描、护理检测,以及光子嫩肤、激光脱毛、眼部按摩仪等医美激光等设备的局部冷却、精确控温。

通讯领域,除了用于光模块温控外,TEC技术还用于5G通讯基站机柜、光纤放大器、光通道监视器、社区公共电视天线系统、泵浦激光器、波长锁定器、雪崩光电二极管等产品的温控。

消费电子领域典型应用是有限的空间内制冷或通过制冷、制热实现精确控温,如手机散热背夹、恒温酒柜、电子冰箱、冷热型饮水机、冰淇淋机、电子空调、啤酒机、除湿机、雪茄养护箱、母乳冷藏包、化妆品箱、恒温床垫和水离子吹风机等。

汽车领域主要有动力电池、控制系统、HUD、大屏显示系统、传感器、激光雷达、座椅空调、车载冰箱、车载恒温杯架等应用场景。

此外,在工业领域,可用于红外热像仪、冷源展示仪、烟气冷却、CCD 图像传感器、激光器、露点测定仪和工业制冷服等产品的精准控温;在航空航天领域,可用于探测器和传感器的温度控制、激光系统冷却、飞行服温度调节、航空轴承用高低温测试箱、设备外壳冷却等。

应用案例:医疗激光器

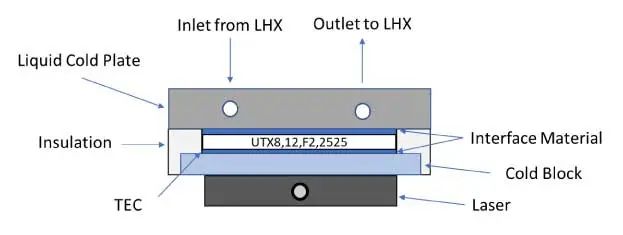

医疗激光器对许多医疗应用很有价值,但在运行时确实会产生大量废热,热量可以从5W到超出150W不等,会影响激光器的峰值性能。为获得最佳性能,激光器需要稳定的工作温度为 20 ± 0.5°C,而室温环境可能会产生波动。制造商同时面临温度稳定性、限制噪声、空间限制和降低功耗等热管理设计挑战。

热电制冷器在医疗激光器中应用示意图。图源:莱尔德

单级热电制冷器可实现高达 70°C的温差,并能够以高达150W的功率传递热量。而如果需要增大热泵容量,热电制冷器的模块化设计可以使用多个热电制冷器,这称为热电制冷器阵列。以莱尔德UltraTEC UTX 系列热电制冷器为例,热泵能力高达299瓦,可实现72°C 的最大温差,并能将温度精确控制在 ±0.01°C 以内。

冠晶科技SP系列大功率TEC产品,制冷功率在 106~299 W之间。

热电制冷器组件是一种制冷和加热系统,利用集成温度控制的热电制冷器,通过空气、液体或传导方法传递热量。热电制冷器能够散掉周围环境产生的被动热负荷,以稳定医用激光器系统中使用的敏感组件温度。

热电制冷器组件采用无移动部件的固态结构,可在低功率、低热负荷和无噪音的情况下可靠运行,只需占用很小的空间。由于热电制冷器组件可以安装在任何应用环境下,因此具有极高的集成灵活性。例如,莱尔德Tunnel、PowerCool 和 SuperCool X等系列专为满足医疗激光应用中的制冷要求而设计。

莱尔德SuperCool X 系列功率范围为 115 至 407 W,可提供空气到空气、直接到空气和液体到空气版本。

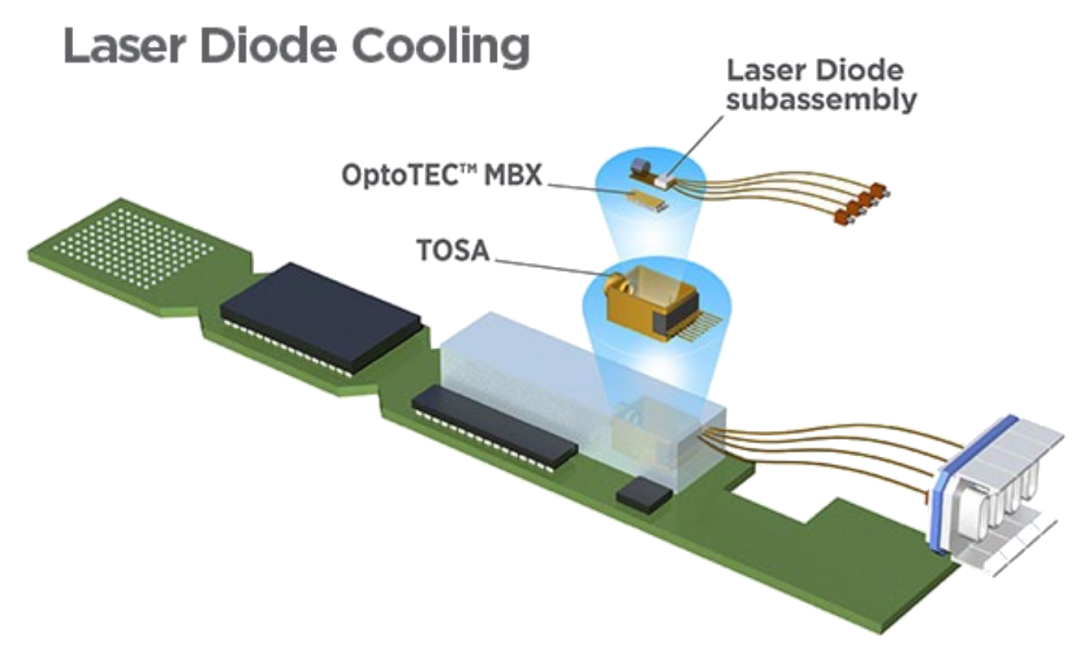

应用案例:光模块散热

AI驱动光模块产品不断迭代升级,400G/800G 光模块有望在未来引领市场份额,预计2025年后将进入 800G 时代。

2019年光模块市场 Micro TEC需求量约为 7000万枚,随着 AI算力兴起,预计 2024年光模块市场对 Micro TEC 的需求量将增加至 3.3 亿枚。根据中研普华研究院,25G 光模块的 Micro TEC 价值量为 20-60 元/个,200G-400G 光模块的 Micro TEC 价值量为 200-400 元/个。保守假设 2024 年单个 Micro TEC 的价值量为 20 元,预计 2024年光模块所需 Micro TEC的市场规模约为 66亿人民币。

散热需求变成刚需:随着光模块速率和集成度不断提高,微小面积内的功耗急剧上升,局部热流密度大幅增加,对光模块的散热提出更高要求。以直调光模块为例,400G 光模块的高速信号速率是100G 光模块的 2倍,功耗约 3倍,对散热提出了更高的要求。TEC 技术可通过电流精准实现优于 0.01℃的温控稳定性,这将成为未来的散热解决方案。

行业壁垒高:高速率光模块的稳定性依靠 Micro TEC 利用碲化铋材料控温维持,材料加工与封装难度较大,成材率低,国内多数企业难以满足应用要求,存在技术壁垒,突破需要时间和技术积累。

国产空间大:目前全球 TEC市场由日、美、欧等企业主导,其中Ferrotec 占全球热电半导体制冷器市场份额的三分之一以上。Micro TEC 面积和晶粒数量的增加使光模块厂商对 Micro TEC 的可靠性要求进一步提升,目前进口高速率光模块价格昂贵,国产替代在国产化背景下潜力可期。

TEC光模块应用。来源:莱尔德

近年来我国光模块供应链及产品国产替代进程加速,进口金额由 2017年的超 10亿美元下降到 2021年的 8.77亿美元,减少18.84%。随着国产光模块厂商崛起,供应链国产化进程加速,有望为 TEC带来更大国产替代机遇。

据 Lightcounting统计,2022年入围全球 Top10的国产厂商为中际旭创(第二)、光迅科技(第八)、新易盛(第七)和华工正源(第十),前四大国内光模块厂商占据全球的 26%市场份额。目前国内厂商加速400G/800G 光模块布局,光迅科技、中际旭创、新易盛、剑桥科技已量产 800G 模块产品,其它厂商也在加快研发进度。

03 群雄逐鹿,新企动力强劲

半导体制冷壁垒高,海外以通信、医疗、汽车和工业领域应用为主,国内则以消费电子为主。按照细分应用领域不同,半导体热电器件及热电系统市场呈现出不同的竞争格局,目前应用于通信、汽车、航空航天等领域的高性能半导体热电器件及热电系统市场,主要掌握在日本、美国和俄罗斯等外资企业或其在国内设立的子公司手中,代表性企业主要有Ferrotec、Komatsu、KYOCERA、Laird Thermal Systems、RMT、II-VI Incorporated、Phononic、KJLP、Kryotherm Industries、Coherent、Z-MAX、Thermion、CUI、Crystal、Merit Technology、EVERREDtronics、TE Technology、Gentherm等。

国内大部分企业由于起步较晚,还处于技术提升阶段。但在消费电子领域,由于该领域对热电器件和热电系统的性能和可靠性要求相对较低,市场主要被我国内资企业依靠成本和性价比优势所占据。例如恒温酒柜、电子冰箱、冷热型饮水机、啤酒机、恒温床垫等,通信和汽车领域是未来重点拓展的方向。代表性企业主要有富信科技、富连京、北冰洋实业、江西纳米克、冠晶科技、鸿昌电子、万谷半导体、热电新能源、赛格瑞、鹏南科技、香河东方电子、一冷科技、澳凌制冷、铋盛半导体、见炬科技、冷芯、中电科18所、博敏电子、武汉新赛尔、先导热电(Ferrotec子公司)等。

热电整机应用处于成长阶段,海外以品牌为主,国内以 ODM模式为主。热电整机应用产品市场主要参与者为我国内资企业及国外品牌厂商在国内设立的生产企业。其中,在外销市场我国内资企业主要通过 ODM模式为国外品牌厂商代工生产,而在内销市场则主要采用 ODM和自主品牌经营相结合的模式。

热电整机应用的各类新型技术解决方案亦层出不穷,行业内尚未形成具有垄断效应或具有显著品牌优势的企业。未来,随着热电整机应用产品功能需求的日渐提升,以及欧美发达国家对热电整机应用产品的能效、环保标准要求越来越高,具有较强研发能力的热电整机应用制造企业将在市场竞争中取得优势,市场集中度将逐渐提升。

以上部分资料转载网络“热设计”平台,文章用于交流学习版权归原作者。如侵权请告知立删。

全部0条评论

快来发表一下你的评论吧 !